发布日期:2024-09-11 14:05 点击次数:209

这张百万罚单的背后,是江南农商行并未真正得到改善的内控问题的显性映照。在监管逐渐趋严的背景下,积弊颇深的内控对该行的上市之路或许也会造成一定阻碍。

被明星资本助推上市的格灵深瞳,如今也被资本集体抛下。

继“智驾芯片第一股”黑芝麻成功登陆港股之后,同为本土头部厂商的地平线,也加速了上市节奏。

最新的消息是,地平线已经在上周通过了中国证监会的境外发行上市备案,同时根据备案文件显示的信息,地平线将发行不超过11.54亿股普通股,上市地点为港交所。

同时文件还指出,备案出具一年内未完成境外发行上市的话,需要地平线更新备案材料。

地平线通过境外上市备案

地平线是今年3月底向港交所递交招股说明书的,之后一段时间没有更多的相关动静。此次通过证监会境外上市备案,说明其上市步伐进一步加快。

或许很快,我们将见证地平线团队敲钟的那一刻。

不过,有黑芝麻开盘破发的模版在前,地平线的上市之路,恐怕也不会是想象中的一路坦途。

毕竟从招股书给出的信息来看,两家公司除了规模上有所区别,整个营收、盈利趋势,都有很大的相似性。

01

营收、亏损同步起飞,软件才是营收支柱

从招股书来看,地平线自2021年开启大规模出货之后,整个业务都呈现一个爆发式的增长。

地平线部分财务信息

其中,2021年到2023年,地平线的营收规模分别为4.67亿元、9.06亿元、15.52亿元,年复合增长率超过82.3%;这种增长的主要动力,来自其汽车解决方案业务,包括产品解决方案(芯片及相关的软件算法)和授权及服务。

数据显示,地平线汽车解决方案业务同期的营收分别达到4.1亿元、8.01亿元以及14.7亿元,占总营收的比重从2021年的87.9%增加到了2023年的94.8%。

不过,在汽车解决方案中,授权及服务业务在2023年增长迅速,从2021年的2.02亿元增长到去年的9.64亿元,占营收比重从开始的43.3%增加到去年的60%以上。

这一定程度上突破了我们对地平线这样一家偏芯片硬件公司的认知。根据招股书的描述,这部分业务主要通过向客户授权算法、软件及开发工具链,帮助其将地平线的解决方案整合到车辆中。

地平线各个业务营收情况

软件能力带来的收入后来居上,一定程度上与地平线本身的战略布局有关,简单理解就是提供从硬件到软件一体的全栈解决方案,从近期的宣传口径来看,其也是软大于硬。

体现在地平线的招股书中,对于业务的描述,也是从自动驾驶软件算法的角度去叙事的。

首先在上层智能驾驶软件算法方面,地平线目前已经迭代出3代产品,分别是L2级的Horizon Mono,L2+的Horizon Pilot,以及北京车展之前正式发布的,被定义为高阶自动驾驶解决方案的Horizon SuperDrive。

3代产品,分别基于其J3、J5及J63款征程系列芯片研发(地平线在招股书中将其表述为处理硬件)。

地平线业务布局情况

算法之下,地平线还提供一系列中间件、开发工具链平台,包括BPU处理架构、地平线天工开物、踏歌等平台。

这是地平线与硬件见长(至少从营收占比的角度来说是这样)的黑芝麻所不一样的地方。

通过这套软硬一体的解决方案,地平线在近几年的国内智能驾驶市场大杀四方,似有代替Mobileye,平替英伟达的气势。

地平线客户情况

招股书显示,截止到最后可行日期,地平线软硬一体的解决方案已获得24家OEM(31个OEM品牌)采用,搭载超过230款车型,包括大众、上汽集团、比亚迪、吉利、理想、蔚来等在内的主流车企,以及博世、采埃孚等在内的跨国零部件巨头,均为地平线的合作伙伴。

招股书援引灼识咨询的资料称,按2023年解决方案装机量计算,地平线为中国本土OEM(整车厂)的第二大高级辅助驾驶解决方案提供商,市场份额为21.3%。其强调,截至2023年12月31日,前十大中国OEM均为地平线的客户。

营收增长,毛利率水平同时保持高水平运行,数据显示,从2021年到2023年,地平线毛利率分别为70.9%、69.3%、以及70.5%。

对比黑芝麻30%上下的毛利率,地平线的优势不小。对此,地平线将其归结为自身的议价能力,以及灵活的产品方案组合。

或者我们也可以将其理解为,软件能力带来的优势。

意料之内的是,地平线当前仍然处于亏损状态,2021年到2023年间,净亏损分别为20.64亿元、87.2亿元以及67.39亿元。在扣除与经营关系不大的项目后,经调整净亏损为11.03亿元、18.91亿元以及16.35亿元。

三年经调整亏损超过46.29亿元,其中高强度的研发支出是亏损的主要因素,3年间地平线花在研发上的钱累计达到53.88亿元。

与隔壁黑芝麻大差不差,总而言之都体现出一个意思:

造芯这事儿,挺费钱。

不过,得益于强大的融资能力,地平线手中的现金仍然够花一阵子。

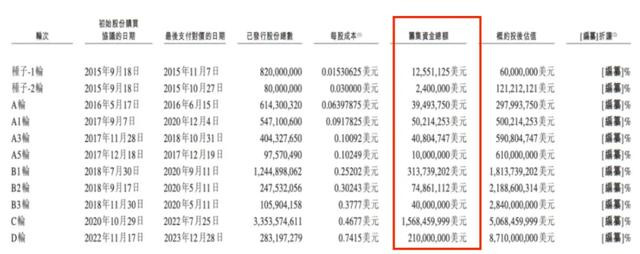

地平线融资历史

招股书显示,成立至今,公司累计进行了11轮融资,累计融资金额达到23.5亿美元(约168.44亿元人民币),最后一轮融资后,估值来到81.7亿美元(约585亿元人民币)。

截止到2023年底,地平线账上的现金及现金等价物还有113.6亿元。

02

超高估值,撑得住吗?

在整个国内自动驾驶行业中,IPO前估值能达到80亿美元级别的玩家不多,小马智行算一个,地平线算一个。

当然,对于如此高的估值,外界也担心同一个问题,这么高的估值,过去是光环,但在现在的行业氛围里,更多的是负担。

一个典型的案例仍然是前不久成功IPO的黑芝麻。

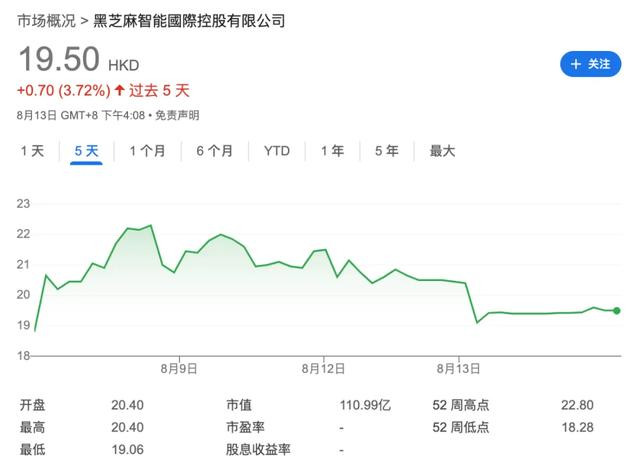

港交所文件显示,在上市之前,黑芝麻发行价定格为28港元/股,贴着价格区间的下限飘过。根据发行价,其IPO市值为159.37亿港元,与其最后一轮投后估值的160亿港元几乎一致。

但从股价表现来看,市场对其价值的判断是要低于这个数据的。正式开始交易之前的暗盘交易,黑芝麻收盘报23.5港元/股,较发行价跌超过16%。

黑芝麻近期股价趋势

这种开局延续到上市之后,8月8日正式开盘,股价跌破发行价33%,报18.8港元/股。截止到8月13日收盘,其股价仍在低位运行,报19.5港元/股。

很难想象在6个月后基石投资者股票解禁之后,会呈现出一个什么样的表现。

与其定位相似的地平线,是要考虑这个因素的。

尽管在财务层面,以及市场地位上,地平线较黑芝麻要高一个层面,但想要以81.7亿美元(折合636.35亿港元)的估值冲击IPO,难度不小。

不过,对于地平线来说,尽管压力在这里,就算是流血上市,也是该上也得上,毕竟这么高的估值在一级市场想要再拿钱基本无望;同时长期资金压力以及投资人变现的要求,也在倒逼地平线的上市节奏。

好在不全是坏消息,一个利好的因素是,港股的上市门槛,为这些高新技术但账面不太好的公司已经降低了不少。

03

港股18C,自动驾驶上市机会

事实上,去年3月底港交所在《主板上市规则》中新增的第18C章,为很多包括自动驾驶在内的高新技术企业上市创造了条件。

根据章程,对于特专科技公司,允许无收入、无盈利的公司港股上市。其中新规则适用于新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术五大特专科技行业的公司。

规则还对上市要求的市值门槛标准进行了下调。规则表示,未商业化公司市值由不低于150亿港元降至100亿港元,已商业化公司市值门槛由80亿港元降至60亿港元。

在此规则下,将有相当一部分企业可以纳入到这个范围内,包括前不久上市的黑芝麻、如祺出行、速腾聚创等。

地平线之后,还有多家公司排队等待上市,包括佑驾创新、福瑞泰克、纵目科技等等。

但好消息也到此为止,随着资本环境进一步冷却、国际环境充满不确定,往后上市只会越来越难。

这个机会炒股配资杠杆是什么意思,需要所有自动驾驶公司去珍视和把握。